카페검색 본문

카페글 본문

정확도순

-

장애인 금융 세금 가이드-29 '창업자금 증여세 과세특례' 2024.10.21해당카페글 미리보기

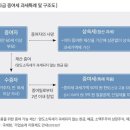

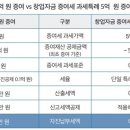

창업하며, ⑤ 창업자금을 증여받은 날로부터 4년 이내에 모두 창업 용도로 사용할 경우 ⑥ 증여받은 재산가액에서 5억 원까지는 증여세가 과세되지 않는 제도(5억 원 초과 최대 100억 원까지는 단일세율 10%로 과세)를 말합니다. 창업자금 증여세 과세특례...

-

납세의무자가 여러 단계의 거래를 거친 후의 결과만으로 상속세 및 증여세법 제2조 제4항에 따라 증여세 과세대상으로 삼을 수 있는지여부 2024.11.06해당카페글 미리보기

차액 상당을 증여받았다는 이유로 증여세 부과처분을 한 사안에서, 구 상속세 및 증여세법 제2조 제4항을 적용하여 증여세를 과세할 수 없다고 한 사례 【판결요지】 [1] 구 상속세 및 증여세법(2010. 1. 1. 법률 제9916호로 개정되기 전의 것) 제2조 제...

-

구 상증세법 제42조의3 제1항의 과세요건 충족 여부[임대주택을 건설한 법인의 주식을 취득] 2024.09.21해당카페글 미리보기

자금으로 재산 을 취득한 경우 ② 제1항에 따른 이익은 재산가치증가사유 발생일 현재의 해당 재산가액, 취득가액(증여받은 재산의 경우에는 증여세 과세가액을 말한다), 통상적인 가치상승분, 재산취득자의 가치상승 기여분 등을 고려하여 대통령령으로...

-

장애인 금융 세금 가이드-12 ‘장애인 창업지원과 창업자금 증여세 과세특례’ 2024.04.29해당카페글 미리보기

목적으로 ③ 만 60세 이상의 부모로부터 ④ 양도소득세가 과세되지 않는 재산을 증여받고, ⑤ 증여받은 창업자금 중 증여세 과세가액 50억 원(10명 이상 신규 고용 시 100억 원 한도)을 한도로 ⑤ 증여세 과세가액에서 5억 원을 공제하고 ⑥ 단일 특례세율...

-

분산증여로 증여세 아끼는 법,상속보다 10년 주기로 증여해야 절세 가능 2024.06.25해당카페글 미리보기

한다. 우선 자녀에게는 10년 주기로 자산을 미리 증여해두면 좋다. 동일인에게 10년이 지난 후 추가로 증여하면 증여세 과세가액에 가산되지 않는다. 또 동일인이 아닌 자로부터 증여받으면 절세돼 동일인이 아닌 조부모와 부모가 각각 증여할 경우 합산...